Decisão amplamente esperada pelo mercado, o Comitê de Política Monetária (Copom) do Banco Central cortou a Selic em 0,50 ponto percentual nessa quarta-feira (20).

No comunicado após o encontro, o Copom afirmou que “as medidas mais recentes de inflação subjacente apresentaram queda, mas ainda se situam acima da meta para a inflação”, cuja ancoragem, ressaltou o texto, está ligada à execução das metas fiscais já estabelecidas pelo governo.

Depois de ter saltado de 2% para 13,75% ao ano a partir de 2022, o Banco Central iniciou um ciclo de corte da Selic em agosto, quando a taxa básica de juros foi reduzida para 13,25%.

Ao contrário da reunião passada, quando o placar de votação foi de 5 a 4 pelo corte de 0,50 ponto, a decisão desta vez foi unânime. Além disso, o Comitê sinalizou que o ritmo de corte se manterá o mesmo nas próximas reuniões, desde que as condições percebidas até aqui também fiquem inalteradas.

“O enfraquecimento da moeda desde a reunião de agosto, um resultado do PIB do segundo trimestre mais forte do que o esperado e dúvidas persistentes sobre a capacidade do governo de cumprir a sua meta de orçamento equilibrado são argumentos contra um ritmo mais rápido de cortes”, diz Adriana Dupita, economista sênior para Brasil e Argentina na Bloomberg Economics.

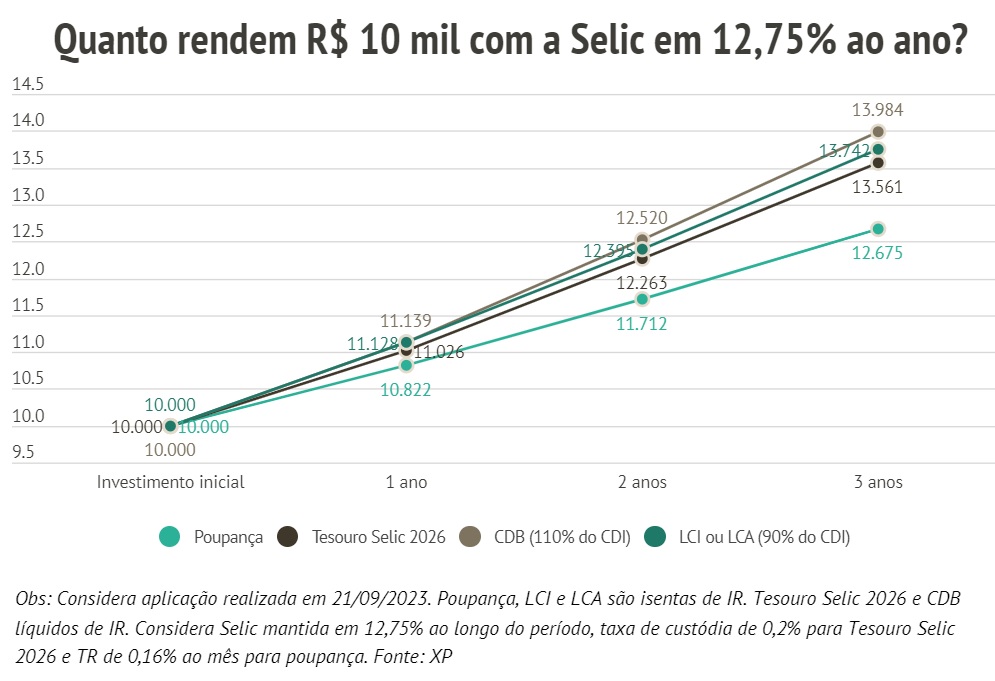

Como fica a renda fixa com a Selic a 12,75%?

Depois de tanto tempo com a Selic nas alturas, como ficam os ganhos altos e relativamente fáceis na renda fixa que vigoraram nos últimos meses? Quanto passarão a render as aplicações mais populares com a taxa básica em 12,75% ao ano?

Confira a resposta no gráfico abaixo:

Tesouro Selic

Uma aplicação de R$ 10 mil no Tesouro Selic – título público disponível para investimento no Tesouro Direto – se transformaria em uma economia de R$ 11.026 um ano depois, já descontando taxas e impostos, segundo cálculos da head de renda fixa da XP, Camilla Dolle. Em dois anos, o montante chegaria a R$ 12.263 e, em três anos, a R$ 13.561.

A mesma simulação, em junho, quando a Selic ainda era de 13,75% ao ano, apontava, por exemplo, para um valor final de R$ 11.109 depois de um ano.

Poupança

Na poupança, nada muda em relação ao período em que a Selic se manteve em 13,75% ao ano.

Isso porque, desde 2012, sempre que a taxa básica de juros supera 8,5% ao ano, a rentabilidade da poupança é fixada em 0,5% ao mês – ou 6,17% ao ano – mais a variação da TR (Taxa Referencial).

Desde que a Selic avançou além desse nível pela última vez, em dezembro de 2021, é assim que seu retorno é calculado – e assim permanecerá enquanto a taxa básica não cair abaixo de 8,50%. Nessa situação, o retorno da caderneta voltará a ser de 70% da Selic mais TR.

Assim, mesmo com a Selic caindo para os atuais 12,75%, o rendimento será de 8,22% no primeiro ano – exatamente o mesmo calculado na simulação da XP em agosto. Assim, uma aplicação de R$ 10 mil dá origem a um montante de R$ 10.822 um ano depois, de R$ 11.712 em dois anos e de R$ 12.676 em três anos.

CDBs

Muitos investidores mantêm recursos aplicados na poupança atraídos pela isenção do Imposto de Renda e por enxergarem a caderneta como uma aplicação supostamente sem risco. Porém, os depósitos na poupança estão expostos aos mesmos riscos que um CDB, como o risco de crédito (possibilidade de inadimplência) do banco em que foram realizados.

A isenção de IR é um benefício da caderneta, mas dado seu formato de remuneração, é preciso considerar se a rentabilidade de fato compensa.

Em um CDB que rendesse o equivalente a 110% do CDI – indicador que sempre caminha muito próximo da própria Selic – o retorno do investidor seria maior. Agora que a Selic está em 12,75%, uma a aplicação de R$ 10 mil alcançaria um valor final de R$ 11.139 em um ano, de R$ 12.521 em dois e de R$ 13.984 em três anos, já considerando o desconto de 17,5% do Imposto de Renda.

Significa que, mesmo não sendo isentos de tributação como a poupança, os CDBs disponíveis nas instituições financeiras podem render acima da caderneta.

LCI e LCA

Mas se o objetivo for ter um investimento isento de qualquer forma, há opções vantajosas também nas letras de crédito imobiliário (LCI) e do agronegócio (LCA), nas quais não incide Imposto de Renda. O investimento final após um ano, em papéis que paguem 90% do CDI, fica em R$ 11.129 com a nova Selic. O valor chega a R$ 12.396 em dois anos e a R$ 13.742 em três.

Pontos de atenção na renda fixa

É possível encontrar papéis com retornos nessa faixa nas plataformas de investimento. É necessário, porém, atentar a alguns detalhes. Os CDBs, LCIs e LCAs com melhor rentabilidade usualmente não possuem liquidez diária, ou seja, não permitem que os recursos sejam resgatados a qualquer momento – e, sim, apenas no vencimento do papel.

Os retornos mais atrativos também costumam ser oferecidos por instituições com risco de crédito mais elevado. Assim, é importante considerar a nota de crédito da instituição emissora do papel desejado antes de investir.

Lembrando que tanto os CDBs quanto as LCIs, as LCAs e a poupança são cobertos pelo Fundo Garantidor de Créditos (FGC), espécie de “seguro” que devolve ao investidor até R$ 250 mil caso a instituição emissora apresente problemas, como uma intervenção do Banco Central.

Os títulos públicos, por sua vez, não contam com a proteção, mas como são emitidos pelo governo federal têm risco considerado dos mais baixos do mercado.